Дополнительные разъяснения по поводу расчета НДС (прямой и обратный расчет)

В последнее время все чаще задаются вопросы по поводу "прямого" и "обратного" расчета НДС (особенно это обострилось с переходом на ставку НДС 20% с 2019 года), поэтому ниже наше понимание этого вопроса и соответствующие настройки в программе для "правильного" расчета цен и сумм в накладных отгрузки и счетах фактурах.

Как известно, существует два варианта расчета НДС: прямой и обратный. Рассмотрим откуда же взялись эти понятия и почему они так называются. Вот цитата одного из аудиторов (ничего здесь нового и уникального нет, поэтому личность аудитора умалчивается):

"... В большинстве случаев налоговая база = стоимость товаров без НДС, а ставка налога = 18% или 10%. И именно это называется "прямая" ставка. Только в отдельных случаях применяется ставка 18/118% или 10/110%. И для этой ставки налоговая база принимается стоимость товаров, работ или услуг, включая НДС. Это то, что называется "обратной ставкой". Во всех остальных случаях применяется "прямая" ставка - 10% и 18%. И во всех документах должна быть указана налоговая база и ставка (или сумма) НДС, поэтому сначала все вычисления делаются с налоговой базой - "суммой без НДС" и потом эта база умножается на ставку налога и получают сумму НДС. Итоговая сумма к оплате получается суммированием суммы без НДС и суммы НДС. По этой схеме нужно составлять и накладные и счета-фактуры. "

Из этого объяснения видим, что "прямой" (как основной) метод расчета НДС именно из-за того, что стоимость товаров без НДС принята за базовую и в финансовых органах именно эта стоимость считается базой начисления НДС. Именно этим и объясняется стремление крупных сетевых покупателей продукции работать по прямому расчету НДС, хотя это и накладывает некоторые неудобства и разночтения в расчетах. Например, согласовывать с такими покупателями можно только цены без НДС (как базовые), т.к. именно эти цены участвуют в расчете ВСЕХ сумм, а вот цены с НДС, в этом случае, являются вторичными и определяются ТОЛЬКО расчетным путем (сумма с НДС делится на количество товара). Подчеркиваю, что ни о каком согласовании цен с НДС в этом случае речь не идет, т.к. попытка расчета сумм от цен с НДС приведет к неверным результатам.

Рассмотрим простой пример ("прямой" расчет):

- цена за единицу без НДС = 273.81

- количество = 10 ед.

- сумма без НДС: 273,81 * 10 = 2738,10

- НДС: 2738,10 * 20% = 547,62

- сумма с НДС: 2738,10 + 547,62 = 3285,72

(цена с НДС: 3285,72 / 10 = 328,57)

Отметим здесь, что 328,57 * 10 = 3285,70 не равно 3285,72 , поэтому здесь цена с НДС только для справки и никак не для расчетов.

"обратный" расчет: - цена с НДС = 328,57 - количество = 10 ед. - сумма с НДС: 328,57 * 10 = 3285,70 - сумма НДС: 3285,70 * 20 / 120 = 547,62 - сумма без НДС: 3285,70 - 547,62 = 2738,08 - цена без НДС: 2738,08 / 10 = 273,81 Как видим, несмотря на то, что цена без НДС совпадает, суммы совершенно разные. Также отметим: 273,81 * 10 = 2738,10 не равно 2738,08 в этом случае цена без НДС является только справочной и не подлежит никакому согласованию и не используется в расчетах.

Как видим эти два способа расчета дают разные результаты и это нужно учитывать при настройке программы.

Приведем практические рекомендации по настройке программы по шагам:

1. Выясняем с контрагентом (покупателем) метод расчета НДС, используемый в их бухгалтерии. Как правило, для сетевых магазинов (Ашан, Атак, Дикси и проч.) применяется "прямой" метод расчета НДС. Для мелких покупателей (частных предпринимателей), чаще всего, это "обратный" расчет от цен с НДС. Это объясняется тем, что частникам удобнее согласовывать цены с НДС как конечные, по которым взаиморасчет уже со всеми налогами.

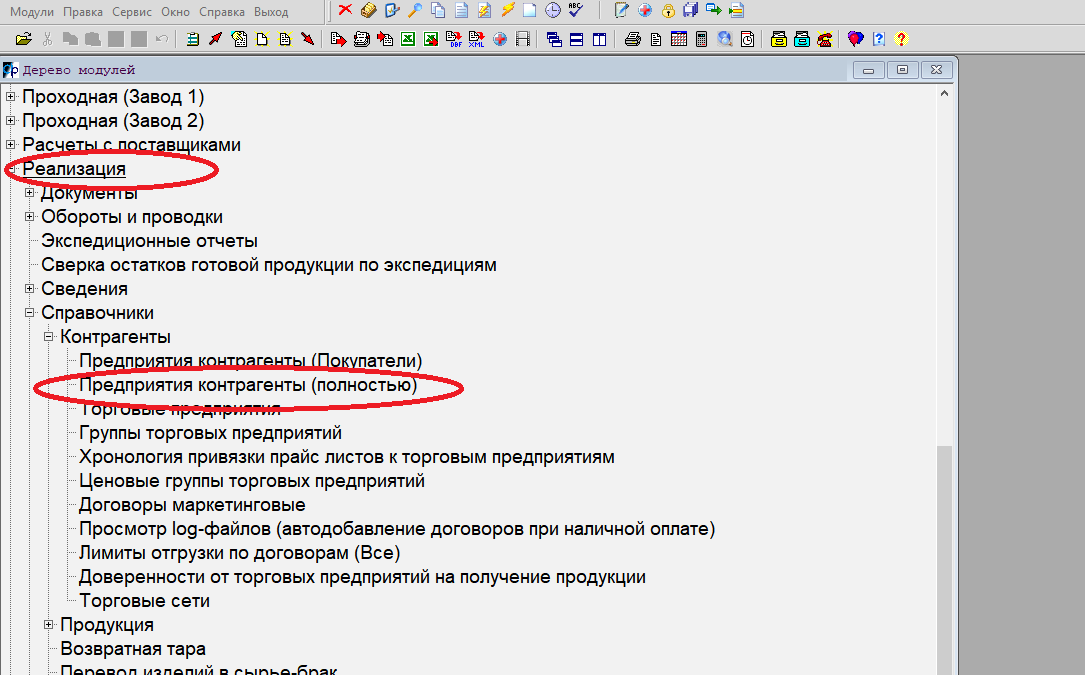

2. В программе в модуле "Реализация" открываем справочники/Контрагенты/Контрагенты полностью, находим нужного контрагента и на вкладке "Реализация" проверяем и соответственно устанавливаем флажек системы расчета НДС: