Начисление амортизации в БУ и НУ

Амортизация в налоговом и бухгалтерском учете считается по-разному. Это зависит от стоимости объекта и срока полезного использования. В статье разберем, различия между налоговой и бухгалтерской амортизацией и приведем примеры разных способов начисления амортизации.

Что такое амортизация

Амортизация — постепенное погашение стоимости имущества компании. Имущество со временем изнашивается, и списать износ можно по-разному. Например, объекты основных средств стоимостью не более 40 000 рублей, а также книги, брошюры и другие издания можно сразу списывать на затраты без начисления амортизации.

Есть объекты, которые изнашиваются мало. Это транспорт, силовые машины, оборудование, компьютер, хозяйственный инвентарь и прочее. Списать их сразу нельзя, поэтому, затраты на их приобретение списывают частями. А на амортизацию определенного имущества в Налоговом кодексе действует прямой запрет. Это касается земельных участков и объектов природопользования — вода, недра и другие природные ресурсы. Их потребительские свойства со временем не меняются, амортизация по ним не начисляется и балансе их указывают по первоначальной стоимости.

Содержание

Амортизации основных средств для НУ и БУ: различия

Амортизация в налоговом и бухгалтерском учете происходит по-разному. Главное отличие налогового учета от бухгалтерского — лимит стоимости основных средств (ОС). Согласно налоговому учету, можно начислить амортизацию только на имущество дороже 100 000 рублей (ст. 256 НК РФ). Средства, ниже этой суммы, в налоговом учете нужно списать единовременно. А в бухучете включить в расходы объекты от 40 000 рублей и выше. Разница в амортизации основных средств по стоимости для НУ и БУ

| Первоначальная стоимость имущества | Амортизация для налогового учета | Амортизация в бухучете |

|---|---|---|

| до 40 000 рублей включительно | списать в расходы по мере их передачи в эксплуатацию |

включить в состав МПЗ (материально-производственные запасы) и списать на текущие расходы при вводе в эксплуатацию или включить в состав ОС и амортизировать |

| от 40 000 до 100 000 рублей включительно | списать в расходы по мере их передачи в эксплуатацию | включить в основные средства и амортизировать |

| больше 100 000 рублей | включить в основные средства и амортизировать |

Поскольку списание амортизации в налоговом и бухучете происходит по-разному, то в остаточной стоимости появляется разница. Она временная, потому что после окончания срока полезного действия первоначальная стоимость объекта будет списанной и расхождения сведутся к нулю. Чтобы избежать расхождений, многие компании по возможности устанавливают и в бухгалтерском, и в налоговом учете линейный метод — стоимость основных средств списывается равными частями на протяжении всего времени его использования.

Кроме того, во время налоговых проверок, инспекторы отслеживают, правильно ли ведется учет и амортизация основных средств. Это влияет на себестоимость продукции и размер налогооблагаемой прибыли. Остаточная стоимость объектов используется при начислении налога на имущество.

С 1 января 2019 года освободили от налогообложения движимое имущество (ФЗ от 03.08.2018 № 302-ФЗ). Субсчета к счету 01 «Основные средства»: один — для движимого имущества, другой — для данных о недвижимости, которая облагается налогом на имущество по среднегодовой стоимости, открывать не нужно.

Основные правила начисления амортизации в бухгалтерском учете

Амортизация всегда начисляется ежемесячно со следующего месяца, после принятия основного средства к эксплуатации.

компания ввела в эксплуатацию новое программное оборудование 10 августа 2019 года. Начисление амортизации начнется с 1 сентября 2019 года.

Начисление амортизации прекращается с месяца, следующего за выбытием имущества.

автомобиль продали 13 мая 2019 года. За май амортизация считается полностью, а с июня уже не начисляется.

Если объект законсервировали на три месяца или он находится в ремонте и на реконструкции, амортизацию не начисляют.

Если организация продолжает пользоваться основными средствами, несмотря на реконструкцию, амортизацию рассчитывают по принятому методу.

Способы начисления амортизации в бухгалтерском учете

В бухгалтерском учете есть четыре метода начисления амортизации основных средств: линейный, способ уменьшаемого остатка, способ списания стоимости по сумме чисел лет срока полезного использования и способ списания стоимости пропорционально объему выпущенной продукции.

Линейный способ

При линейном способе амортизации первоначальную стоимость основных средств делят на срок использования и списывают ежемесячно равными частями.

В декабре 2018 года компания «Аргамак К» приобрела новую машину. Первоначальная стоимость транспорта без НДС составляет 600 000 руб. Срок полезного использования (СПИ) — 5 лет.

Рассчитаем амортизацию линейным способом

Компания сможет ежегодно списать на амортизацию 1/5 стоимости машины или за год — 20%; Годовая сумма амортизации — 600 000 * 20% = 120 000 руб.; Ежемесячная сумма амортизационных отчислений – 120 000 / 12 = 10 000 руб. Начисление амортизации начинается с января 2019 года. На 31 декабря 2019 года остаточная стоимость машины равна 600 000 – 120 000 = 480 000 руб.

Метод уменьшения остатка

При использовании этого метода сумма амортизации за год будет снижаться неравномерно, но ежемесячные платежи останутся одинаковыми. Рассчитываются по формуле

Размер повышающего коэффициента фиксируется в начале года в учетной политике предприятия и может использоваться в некоторых случаях

ОС используются в условиях агрессивной среды, поэтому изнашиваются быстрее — повышающий коэффициент не выше 2

ОС входят в перечень объектов и технологий высокой эффективности (постановление Правительства № 600 от 17.06.2015) — повышающий коэффициент не выше 2

ОС приобретены по договору лизинга — повышающий коэффициент не выше 3.

В первый год применения из-за высокой остаточной стоимости, сумма амортизации будет больше, чем при линейном методе. Но по мере списания остаточной стоимости основных средств, размер годовой амортизации снижается и будет меньше, чем при линейном.

Компания «Винни-Пух» приобрела новое оборудование стоимостью 200 000 рублей. Срок полезного использования — 5 лет или 60 месяцев. В учетной политике зафиксирован повышающий коэффициент 2. Дата ввода в эксплуатацию — 25 февраля 2018 года.

За первый год эксплуатации ежемесячный размер амортизации составил: 200 000 / 60 * 2 = 6667 руб. Этот платеж действует с 1 марта 2018 по 28 февраля 2019 года.

На 1 марта 2019 года остаточная стоимость оборудования пересчитывается: 200 000 — 6667 * 12 = 119 996 руб. Тогда размер списания на амортизацию составляет: 119 996 / (60 — 12) * 2 = 5000 руб.

Амортизация по сумме чисел лет

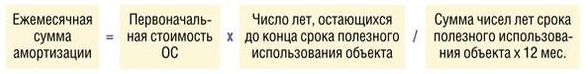

Сумма амортизации исчисляется по сумме чисел лет срока полезного использования (СПИ). Формула расчетов

Первоначальная стоимость станка 120 000 руб., а срок полезного использования – 5 лет, тогда сумма чисел лет составляет: 5 + 4 + 3 + 2 + 1 = 15. В первый год эксплуатации: 120 000 * 5 / (15 * 12) = 3333 рублей Во второй год эксплуатации: 120 000 * 4 / (15 * 12) = 2667 рублей В третий год эксплуатации: 120 000 * 3 / (15 *12) = 2000 рублей

Амортизация пропорционально объему продукции

Сумма амортизации рассчитывается ежемесячно по формуле

Этот метод предполагает начисление амортизации по количеству выпущенной продукции с использованием основного средства. Самое трудное в этом способе — рассчитать объем выпущенной продукции на оборудовании. Поскольку СПИ спланировать сложно, бухгалтеру придется его постоянно корректировать.

В январе 2019 года ООО «Примула» купило станок первоначальной стоимостью 120 000 руб. (без НДС). Согласно технической документации, на станке можно выпустить 100 000 единиц продукции. Станок был принят к учету в качестве основного средства в январе. В феврале на нем было выпущено 9000 единиц. На станок начислена амортизация: 120 000 * 9000 / 100 000 = 10 800 руб. В марте было произведено 5000 единиц, тогда амортизация составила: 120 000 * 5000 / 100 000 = 6000 руб. Далее амортизация рассчитывалась аналогично.

Способы начисления амортизации в налоговом учете

В налоговом учете всего два метода амортизации: линейный и нелинейный.

Линейный способ амортизации рассчитывается также как в бухгалтерском учете

Это единственный метод, который позволяет избежать различий в расчете амортизации в налоговом и бухгалтерском учетах

Нелинейный способ амортизации — зависит от группы, к которой относят имущество. Классификацию ОС установило Правительство РФ, а Налоговый Кодекс определяет амортизацию строго по списку

| Группа | Срок полезного использования |

|---|---|

| 1 | от 1 года до 2 лет включительно |

| 2 | больше 2 до 3 лет включительно |

| 3 | больше 3 до 5 лет включительно |

| 4 | больше 5 до 7 лет включительно |

| 5 | больше 7 до 10 лет включительно |

| 6 | больше 10 до 15 лет включительно |

| 7 | больше 15 до 20 лет включительно |

| 8 | больше 20 до 25 лет включительно |

| 9 | больше 25 до 30 лет включительно |

| 10 | свыше 30 лет |

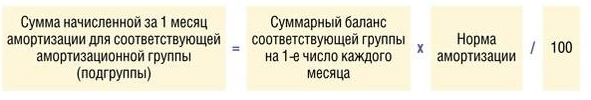

По этому методу амортизация в налоговом учете начисляется не по каждому объекту, а усредненно по амортизационной группе с учетом СПИ

Объединить амортизацию ОС в бухгалтерском и налоговом учете можно, если применять линейный способ начисления амортизации и установить в бухгалтерском и налоговом учете одинаковые СПИ