18.01.2022 (М) ПЕРЕХОД НА ФСБУ 06/2020: ИНСТРУКЦИЯ ДЛЯ ГЛАВНОГО БУХГАЛТЕРА — различия между версиями

Maria (обсуждение | вклад) м |

Maria (обсуждение | вклад) м |

||

| Строка 71: | Строка 71: | ||

:::А) если операции Корректировки переводом за баланс считаете нужным отразить в декларации по налогу на прибыль и, соответственно, в форме 2: | :::А) если операции Корректировки переводом за баланс считаете нужным отразить в декларации по налогу на прибыль и, соответственно, в форме 2: | ||

| − | ::::< | + | ::::<pre>Дт84 Кт01-0 30 000 это НЕ расходы в БУ - в форме 2 будут показаны после стр.2300</pre> |

::::<nowiki>Дт!91-2-13-1 Кт!01-1 44 000 это расходы НУ и будут показаны в прил.3к л.02 декларации</nowiki> | ::::<nowiki>Дт!91-2-13-1 Кт!01-1 44 000 это расходы НУ и будут показаны в прил.3к л.02 декларации</nowiki> | ||

::::<nowiki>Дт!90-9-2-01 Кт!00 -14 000 погашаем текущую разницу в амортизации</nowiki> | ::::<nowiki>Дт!90-9-2-01 Кт!00 -14 000 погашаем текущую разницу в амортизации</nowiki> | ||

Версия 08:10, 3 августа 2022

А. Положения Учётной политики с максимальным приближением к прежним правилам учёта ОС:

1) Способ перехода на стандарт: ретроспективный или упрощённый ретроспективный. Сдаём баланс за 2021 БЕЗ корректировок. Потом вносим корректировки декабрём 2021 (см. пункты 2,3,5 подраздела Б) формируем новый баланс – уже для учёта как входящие данные в баланс 2022.

2) Вариант оценки ОС: по первоначальной или по переоценённой для каждой Группы ОС.

3) Лимит стоимости отнесения к ОС для БУ приравнять к лимиту в НУ (Параметры модуля Учёт ОС).

4) Момент начала и окончания амортизации: в месяц признания в БУ/в месяц выбытия или на месяц позже, как раньше.

5) Способ начисления амортизации: линейный, уменьшаемого остатка, пропорционально объёму выпущенной продукции для каждой Группы ОС.

6) Какую сумму затрат на ремонт и техобслуживание считать «существенной» для выделения в отдельный инв.№.

7) Критерий и Величина «существенности» при определении лимитов, ликвидационной стоимости.

8) Для каждой Группы – Периодичность и Способ переоценки (ежегодно на конец года). Не требуется, если Вариант оценки ОС "по первоначальной".

9) Тест на обесценение проводить ежегодно на конец года или чаще.

10) Метод списания накопленной дооценки: единовременно при списании ОС либо ежемесячно при амортизации как разница двух сумм амортизаций, где первоначальная берётся сначала с дооценкой, потом без неё.

11) Периодичность пересмотра СПИ и ликвидационной стоимости: ежегодно на конец года.

Б. В модуле Учёт ОС:

В ДЕКАБРЕ 2021:

1) Все ОС с первоначальной меньше лимита списать в расходы (сч.84) и обеспечить забалансовый учёт:

- Выполняется ЕДИНОВРЕМЕННО в декабре (2021 года).

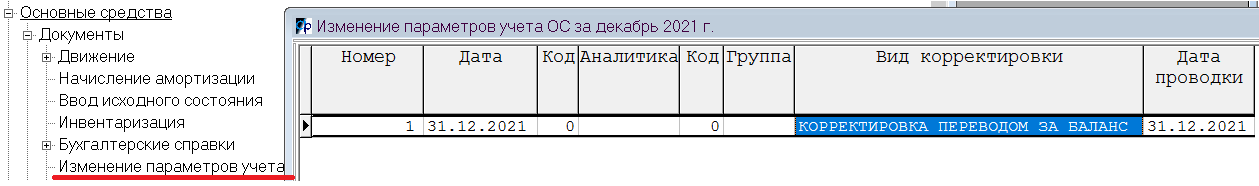

- Добавить новый документ, проставить в шапке признак КОРРЕКТИРОВКА ПЕРЕВОДОМ ЗА БАЛАНС,

- спуститься на уровень инвентарных номеров Ctrl-F7,

- добавить список ОС, подлежащих переводу за баланс Ctrl-F6.

- Добавить новый документ, проставить в шапке признак КОРРЕКТИРОВКА ПЕРЕВОДОМ ЗА БАЛАНС,

- Задайте лимит первоначальной стоимости, в пределах которого ОС подлежат списанию с переносом на за баланс.

- После добавления вы можете выстроить полученный список ОС по колонке Вид и удалить (Alt-F1, Alt-F8) из этого списка всё ненужное, например, Транспортные средства и/или Здания.

- Задайте лимит первоначальной стоимости, в пределах которого ОС подлежат списанию с переносом на за баланс.

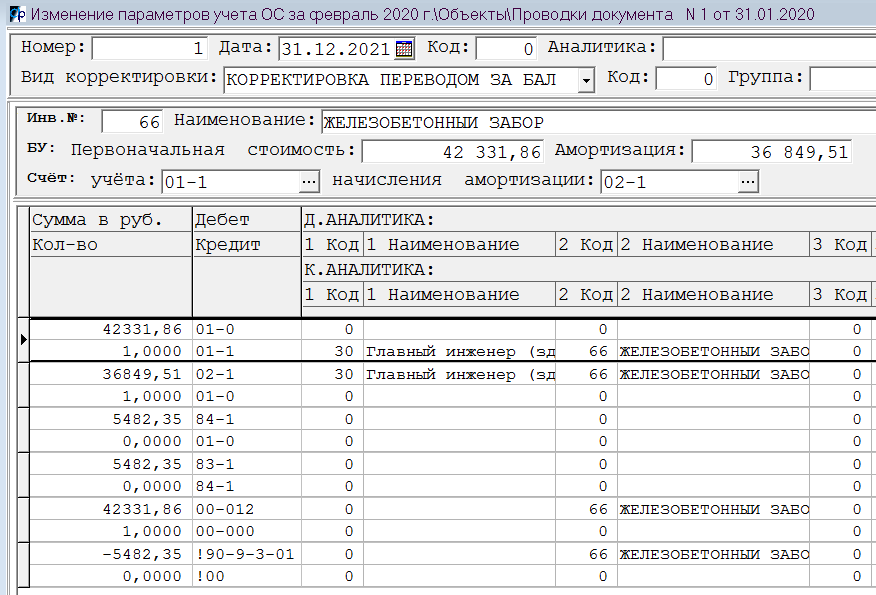

- Будут сформированы:

- привычные проводки по списанию ОС через 01-выбытие,

- остаточная стоимость с 01-выбытие будет отправлена на счёт 84,

- а с 84-го на счёт 83.

- ОС будет переведён на субсчёт 00, заданный параметром MBPXBEyond (Системные Параметры - План счетов - Инвентарь и хозпринадлежности).

- привычные проводки по списанию ОС через 01-выбытие,

- Будут сформированы:

- Что касается проводок по НУ при Корректировке переводом за баланс - в зависимости от пожеланий вашего главного бухгалтера:

- Вы можете перевести на "забаланс" только ОС в БУ. При этом есть возможность

- - либо сформировать постоянную разницу !90-9-1-33 на сумму остаточной стоимости в БУ (Д84 К01-выбытие) с последующей коррекцией либо 99-ПНО или 84 счёта,

- - либо не формировать её.

- Если считаете нужным ОС, переносимые за баланс в БУ, параллельно списать в НУ, списываете остаточную стоимость в НУ

- либо на привычный !91-2-13-1,

- либо в Дт !00.

- Существующие разницы !90-9-1-01, !90-9-2-01, !90-9-3-01, !91-9-1-98 можно

- - либо погасить через Дт этих счетов с последующим изменением 68-прибыль через 09,77,99-ПНО

- - либо погасить через Дт этих счетов с последующим изменением 68-прибыль через 84-й счёт

- - либо списать в Дт !00 без изменения отложенных налогов и 99-ПНО;

- Вы можете перевести на "забаланс" только ОС в БУ. При этом есть возможность

- Что касается проводок по НУ при Корректировке переводом за баланс - в зависимости от пожеланий вашего главного бухгалтера:

- С учётом того, что за баланс отправляются ОС стоимостью до 100 тысяч, а они в НУ уже должны быть списаны ещё в момент оприходования (или ввода в эксплуатацию),

- на наш взгляд самым правильным решением при переводе ОС за баланс является вариант:

- "списать эти ОС и в НУ и погасить разницы с последующей коррекцией налога через 84 счёт".

- Например, на конец декабря у некоторого ОС (с первоначальной до 100 тысяч) остаточная в БУ 30 тысяч, остаточная в НУ 44 тысячи,

- и, естественно НВР в амортизации !90-9-2-01 на 14 тысяч (в БУ успели списать на расходы на 14 тысяч больше).

- В примерах ниже 01-0 - счёт выбытия ОС (Д01-0 К01-1 и Д02 К01-0 сделаны безусловно)

- А) если операции Корректировки переводом за баланс считаете нужным отразить в декларации по налогу на прибыль и, соответственно, в форме 2:

Дт84 Кт01-0 30 000 это НЕ расходы в БУ - в форме 2 будут показаны после стр.2300

- Дт!91-2-13-1 Кт!01-1 44 000 это расходы НУ и будут показаны в прил.3к л.02 декларации

- Дт!90-9-2-01 Кт!00 -14 000 погашаем текущую разницу в амортизации

- Дт!90-9-1-33 Кт!00 -30 000 расходы НУ (44 тыс) больше расходов БУ (0) на 44 тыс, а погашенная разница всего 14 тыс

- на описанное выше изменение разниц начислятся налоги:

- Дт84 К09 3 500

- Дт84 К99-ПНО 6 000

- А) если операции Корректировки переводом за баланс считаете нужным отразить в декларации по налогу на прибыль и, соответственно, в форме 2:

- Б) если операции Корректировки переводом за баланс НЕ считаете нужным отразить в декларации по налогу на прибыль и в форме 2:

- Дт84 Кт01-0 30 000 это НЕ расходы в БУ - в форме 2 будут показаны после стр.2300

- Дт!00 Кт!01-1 44 000 это НЕ расходы в НУ и не будут показаны в декларации

- Дт!90-9-2-01 Кт!00 -14 000 погашаем текущую разницу в амортизации

- на описанное выше погашение разницы начислится налог:

- Дт84 К09 3 500

- Б) если операции Корректировки переводом за баланс НЕ считаете нужным отразить в декларации по налогу на прибыль и в форме 2:

- Почему через 84 счёт, а не 68-прибыль? Большинство главных бухгалтеров не хочет затрагивать расчёты с бюджетом по налогу на прибыль.

2) И наоборот, все предметы (сч.10), которые по лимиту попадают в ОС и соответствуют 4-м признакам ОС, перенести бухсправками на сч. 01.

В ЯНВАРЕ 2021 - см. инструкцию в модуле Учёт ОС:

Если будете использовать документ Определитесь, как вы будет отражать Изменение параметров учёта ОС,,,,,,,,,,,,,,,,,,,,,,,,,

3) Выделить Группы ОС - заполнить новый справочник и проставить Группы (Alt-F7) в спр-ке Инвентарных карточек ОС.

4) Заполнить новые параметры модуля Учёт ОС.

5) Для каждого ОС установить ликвидационную стоимость. Ликвидационная стоимость может быть нулевой, если в конце СПИ объект не удастся продать либо ожидаемая выручка не существенна или не может быть определена.

6) При ненулевой ликвидационной стоимости и по ОС, где меняется СПИ (или способ амортизации), придётся пересчитать износ: (балансовая – ликвидационная) / СПИ * кол-во месяцев амортизации через 84-й счёт.