21.01.2021 (М) НУ: УЧЁТ ЛИЗИНГОВЫХ ОПЕРАЦИЙ В НУ

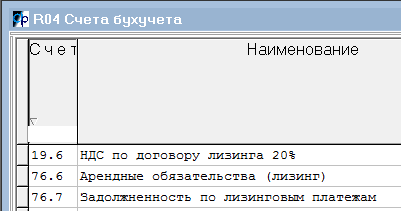

1. В Плане счетов должны присутствовать субсчета 76-го «Арендные обязательства» и «Задолженность по лизинговым платежам» и субсчёт 19-го «НДС по договору лизинга» (номера субсчетов - на ваше усмотрение и согласно вашему плану счетов: ниже всего лишь пример, счета которого используются в пункте 3).

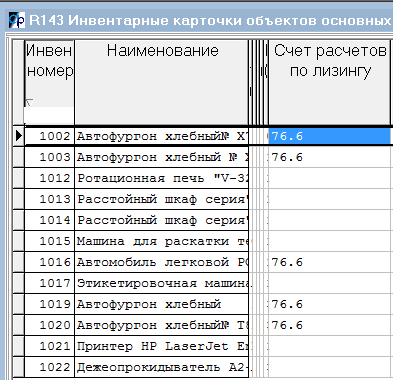

2. В спр-ке Инвентарных карточек ОС (R143) у "лизинговых ОС" нужно заполнить поле:

По умолчанию это признак того, что по этим ОС нужно формировать налоговые проводки по учёту лизинговых операций.

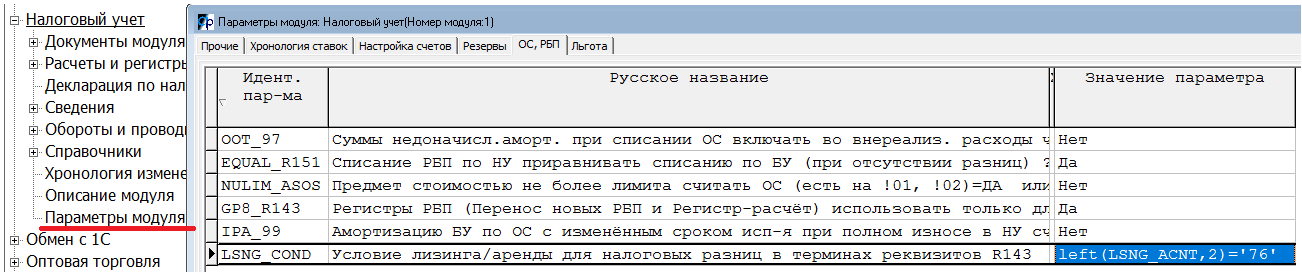

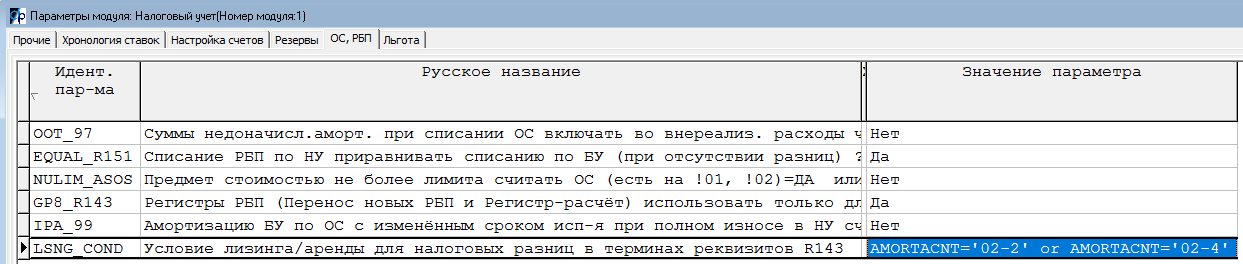

Однако вы можете выбрать любое иное условие в терминах реквизитов спр-ка R143: например, по "Счёту амортиз. отчислений" AMORTACNT='02-нужный субсчёт',

и занести его в параметр "Условие лизинга/аренды для налоговых разниц в терминах реквизитов R143":

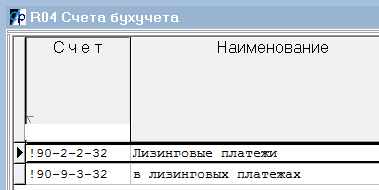

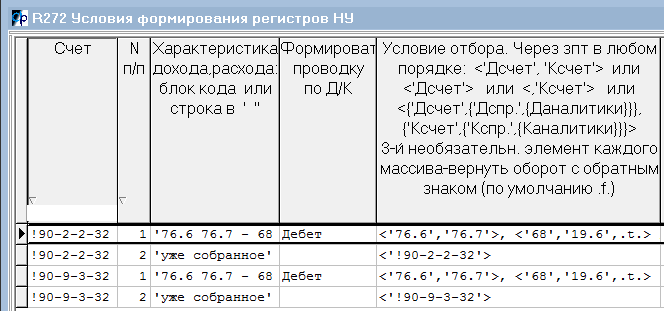

3. В Плане счетов налогового учёта уже есть счета:

По F7 на них нужно внести условия отбора из проводок БУ (на картинке ниже - субсчета с первого рисунка):

4. Согласно настройке из пункта 3 по "лизинговым ОС" формируются проводки:

- Дт !90-2-2-32 Кт !00 на сумму лизингового платежа:

- Дт 76-АрендныеОбязательства Кт 76-ЗадолжПоЛизингПлатежам

- минус

- Дт 68 Кт 19-Лизинг

- (согласно настройке на рисунке выше)

И на ту же сумму НВР:

- Дт !90-9-3-32 Кт !00

На последнюю проводку (изменение разницы) стандартным образом формируется ОНО в документе Анализ разниц.

5. Дальнейший учёт зависит от того, будете ли вы показывать "лизингововое" ОС в НУ на !01, !02.

5.1. Если в документе ввода в эксплуатацию вы укажете первоначальную стоимость (предполагается, что она больше лимита) по НУ, такое ОС будет учитываться в НУ (на !01, !02).

В этом случае - учёт по варианту А.

Если же вводимый в эксплуатацию объект не ставят на учёт в НУ как ОС: нет первоначальной в НУ, а, следовательно, нет и учёта на !01,!02 ни в количестве, ни в сумме, - учёт по вариантам Б или В.

5.2. Переключением между вариантами Б и В управляет параметр

"Счёт разницы для "лизинговых" ОС, отсутствующих в НУ (нет первоначальной на !01)"

в модуле Налоговый учёт, закладка "Настройка счетов".

Умолчание !90-9-3-32, т.е. вариант В. Для варианта Б нужно ставить !90-9-1-01.

ВАРИАНТ А.

Начисляется амортизация и в БУ и в НУ, но амортизация НУ рассматривается как часть расходов по лизингу в НУ.

- Детальный пример:

- Ежемесячная амортизация БУ 16 тыс, амортизация НУ 13 тыс.

- Документ Начисление амортизации:

Д44 К02 16 000 расходы БУ Д!90-2-аморт К!02 13 000 расходы НУ Д!90-9-2-01 К!00 3 000 ВВР в аморт.

Д!90-2-2-32 К!00 -13 000 уменьшение расходов (Кт!00, поэтому начисленный износ !02 остаётся) Д!90-9-3-32 К!00 -13 000 уменьшение НВР в лизинг. платежах

- Пока расходы БУ 16 000, расходы НУ 0 (+13000 и -13000)

- Пока итоговая разница (ВВР 3000 - НВР -13000) = ВВР 16 000

- Авторасчёт НУ:

- в целом за месяц:

Д!90-2-2-32 К!00 на сумму, предположим, 18 500 (Д76.6 К76.7 - Д68 К19.6) Д!90-9-3-32 К!00 на ту же сумму

- Окончательно:

- В расходы НУ !90-2 попадёт сумма 18 500:

- !90-2-2-01 амортизация +13 000

- !90-2-2-32 -13 000

- !90-2-2-32 +18 500

- 13000 + -13000 + 18500 = 18500

- В разницы (расходы НУ больше) должна попасть сумма 2 500 = 18 500 - 16 000:

- ВВР приводим к НВР с обратным знаком !90-9-2-01 -3 000

- НВР !90-9-3-32 -13 000

- НВР !90-9-3-32 +18 500

- -3000 + -13000 + 18500 = 2500

- В расходы НУ !90-2 попадёт сумма 18 500:

ВАРИАНТ Б.

Амортизация начисляется только в БУ, и параллельно возникает постоянная разница !90-9-1-01 на сумму бухамортизации, которая рассматривается как уменьшение НВР в лизинговых платежах (см. пункт 3)

- Тот же пример:

- Ежемесячная амортизация БУ 16 000, в НУ этого ОС нет.

- Документ Начисление амортизации:

Д44 К02 16 000 расходы БУ Д!90-9-1-01 К!00 16 000 ПР в аморт.

- Пока расходы БУ 16 000, расходы НУ 0

- Пока итоговая разница 16 000 в пользу расходов БУ

- Авторасчёт НУ:

- в целом за месяц:

Д!90-2-2-32 К!00 18 500 (Д76.6 К76.7 - Д68 К19.6) Д!90-9-3-32 К!00 на ту же сумму

- Окончательно:

- В расходы НУ !90-2 попадёт сумма 18 500:

- !90-2-2-32 +18 500

- В разницы (расходы НУ больше) должна попасть сумма 2 500 = 18 500 - 16 000:

- НВР !90-9-3-32 +18500

- ПР приводим к НВР с обратным знаком !90-9-1-01 -16000

- 18500 + -16000 = 2500

- В расходы НУ !90-2 попадёт сумма 18 500:

ВАРИАНТ В.

Амортизация начисляется только в БУ, но разница в амортизации (!90-9-...-01) вообще не формируется. Вместо неё в документе начисления амортизации возникает отрицательная НВР в лизинговых/арендных платежах !90-9-3-32 на сумму бухамортизации.

Этот вариант нехорош тем, что многочисленные сведения по "разницам в амортизации" будут показывать лизинговые инв. номера как ОС с не корректно посчитанной разницей в амортизации.

- Тот же пример:

- Ежемесячная амортизация БУ 16 000, в НУ этого ОС нет.

- Документ Начисление амортизации:

Д44 К02 16 000 расходы БУ Д!90-9-3-32 К!00 -16 000 НВР "НЕ в амортизации"

- Пока расходы БУ 16 000, расходы НУ 0

- Пока итоговая разница 16 000 в пользу расходов БУ

- Авторасчёт НУ:

- в целом за месяц:

Д!90-2-2-32 К!00 18 500 (Д76.6 К76.7 - Д68 К19.6) Д!90-9-3-32 К!00 на ту же сумму

- Окончательно:

- В расходы НУ !90-2 попадёт сумма 18 500:

- !90-2-2-32 +18 500

- В разницы (расходы НУ больше) должна попасть сумма 2 500 = 18 500 - 16 000:

- НВР !90-9-3-32 +18500

- НВР !90-9-3-32 -16000

- 18500 + -16000 = 2500

- В расходы НУ !90-2 попадёт сумма 18 500:

Ещё раз напоминаем:

Переключением между вариантами Б и В управляет параметр

"Счёт разницы для "лизинговых" ОС, отсутствующих в НУ (нет первоначальной на !01)"

в модуле Налоговый учёт, закладка "Настройка счетов".

Умолчание !90-9-3-32, т.е. вариант В. Для варианта Б нужно ставить !90-9-1-01.

Налоговые проводки по разнице в лизинговых расходах формируются в документах Начисление амортизации и Доходы-расходы для налога на прибыль.

Поэтому для отражения лизинга в НУ задним числом не забудьте переформировать проводки в документах начисления амортизации за нужные периоды. И запустить Авторасчёт НУ за те же периоды.